Az infláció réme továbbra is kísért

Már 2021-ben látni lehetett, és mára bebizonyosodott, hogy a monetáris és fiskális politikák következtében megnövekedett infláció feletti aggodalmak nem megalapozatlanok és nem oszlathatók el könnyen.

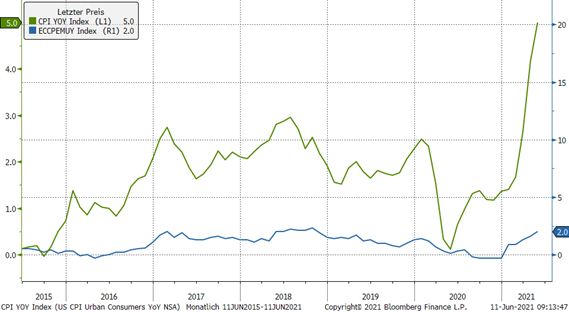

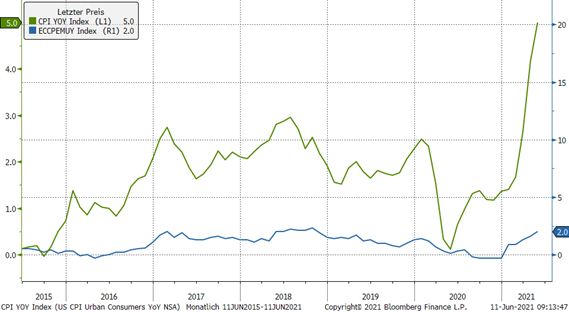

Akkor a központi bankok még csak átmeneti inflációnövekedést feltételeztek, ám ebben az összefüggésben negatív meglepetések értek bennünket. Főként az USA-ban már akkor is jelentős növekedés volt tapasztalható. Az árak azonban már Európában is kezdtek emelkedni, amint az alábbi ábra mutatja:

Zöld: amerikai inflációs ráta, kék: európai inflációs ráta

Forrás: Bloomberg, PartnerBank illusztráció;

Az arany, mint az infláció elleni védelem

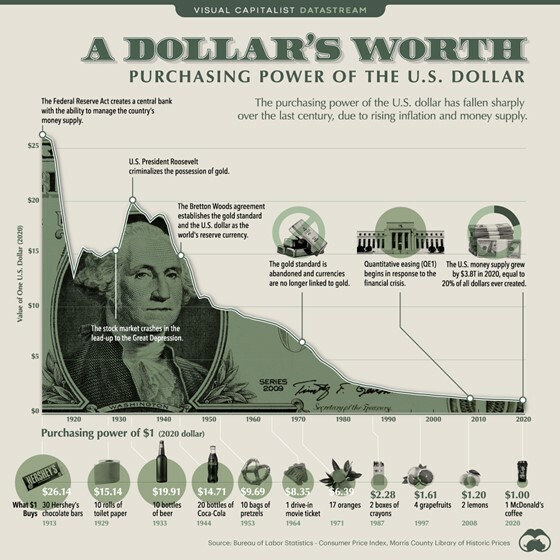

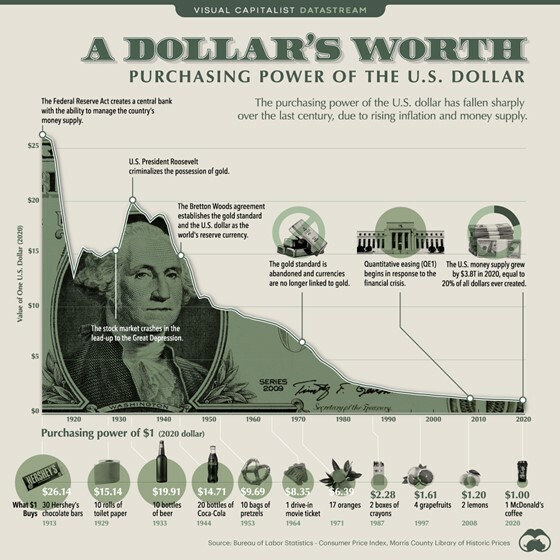

A papírpénzhez képest az arany legnagyobb előnye az értékállósága. A pénz az infláció miatt folyamatosan veszít értékéből, és a vásárlóerő állandó csökkenése jelentős hosszú távú kihatásokkal jár.

2020-hoz képest 1 USA dollár vásárlóereje 1913-ban még 26,14 dollár volt.

Vagy fordítva: Ami 1913-ban 26,14 dollár volt, az ma csak 1 dollárt ér.

Az infláció és a pénzmennyiség bővülése miatt a pénznem ez alatt a több mint 100 év alatt jelentős valós vásárlóerőt veszített. Mivel ez a folyamat normál időkben folyamatosan és lassan zajlik, a mindennapi életben kevésbé érezzük jelentősnek, mint amennyire valójában jelentős. Hosszú távú befektetőként nagyon kell figyelni erre a hatásra.

Az USA dollár 1913 és 2020 közötti vásárlóerő-veszteségének ábrája;

Forrás: https://www.visualcapitalist.com/purchasing-power-of-the-u-s-dollar-over-time/

Az arany értékmegőrzésre szolgál és a biztonság érdekében egyetlen portfólióból sem hiányozhat, különösen tomboló infláció idején. Amióta csak léteznek emberi civilizációk, az aranyat fizetési és értékálló eszközként ismerik el; a nemesfém válsághelyzetekben is biztonságos menedéknek bizonyult. A leghosszabb múltra visszatekintő fizetőeszköznek számít és minden eddigi gazdasági válságot túlélt.

Az olyan kriptovaluták, mint a bitcoin, még nem álltak ki ilyen próbákat, hiszen ahhoz még túl rövid ideje vannak a piacon.

Arany – a válság idején

Az Osztrák Nemzeti Bank egyik széfje lenyűgöző képet mutat: A Nemzeti Bank erősen biztonságos termeiben 7200 aranyrudat tárolnak – ez mintegy 90 tonna arany -, amelyet arra tartalékolnak, hogy válság idején devizatartalékként szolgáljon.

Az Osztrák Nemzeti Bank teljes aranykészlete 280 tonna. Ez körülbelül 22.400 aranyrúdnak felel meg.

Ha Németországra tekintünk, a Deutsche Bundesbank 270 000 aranyrudat tudhat magának, amivel a világ egyik legnagyobb aranytulajdonosaihoz sorolhatjuk.

Sok magánbefektető jogosan használja a fizikai aranyat előgondoskodás céljából. Nem csoda, hogy a koronavírus terjedése során az arany iránti igény nagyon magas.

Az arany évezredek óta lenyűgözi az emberiséget. Eddig minden válságot túlélt – legyen az gazdasági, vagy társadalmi – és visszaigazolta magát a történelem minden kihívásában. Az arany iránti igény minden alkalommal növekedett, amikor a pénzügyi és gazdasági rendszerben alapvető fennakadások voltak:

Nincs partnerkockázata; vagyis nincs mögötte semmiféle ígéret; az arany önmagában értékes:

- Az arany gyakorlatilag elpusztíthatatlan.

- Univerzális, világszerte elismert fizetési eszköz. Az arany mindig is a legfontosabb fizetőeszköz volt; az arany az “utolsó lehetőség” pénzneme.

- Értékét soha nem lehetett manipulálni hosszú távon, hanem az annak belső értékétől függ.

- A Partner Bank sok éves tapasztalattal rendelkezik a fizikai aranybefektetések terén.

- Az ügyfelek részesülhetnek a legmagasabb minőségű fizikai aranyba (999,9 finom arany) történő befektetésből. Az aranyat kizárólag neves és tanúsított daraboló- és verőüzemből, például a Münze Ausztriából szerezzük be, magas biztonságú széfben tartjuk, és rendszeresen külső ellenőrzésnek vetjük alá.

A Partner Bank Gold termékével a befektetők könnyen és kényelmesen befektethetnek a legmagasabb biztonsági előírásoknak megfelelő fizikai aranyba.

Az elmúlt 20 évben az arany átlagos értéknövekedése évente csaknem 10% volt és ezen 20 év alatt 15 évet pozitív eredménnyel teljesített.

A fizikai arany, mint előtakarékossági elem bevezetése óta egyik javaslatunk az volt, hogy aranyat rendszeres, állandó összegekben vásároljon; függetlenül attól, hogy annak ára jelenleg milyen magasan van, a költség-átlaghatás kihasználása érdekében.

Forrás: PARTNER BANK Aktiengesellschaft

Arany és részvények mint értéktárgy-stratégia

Bár az aranyba történő befektetés nem hoz kamatot, de az árfolyam-emelkedésre van kilátás. Ezenkívül az arany hozzájárul a portfólió jobb diverzifikációjához, és biztosítékként szolgál válság idején.

Van tehát okunk arra, hogy ne fektessünk aranyba? A hosszú távú befektetők számára a válasz a következő: Nem, nincs. Ugyanakkor tisztában kell lenni azzal, hogy a részvények jobban alkalmasak a vagyonépítésre. A vállalatok nyereséget termelnek, és ez a befektetők számára lehetséges osztalékhoz és emelkedő részvényárfolyamokhoz vezet. Ily módon hosszú távon megfelelő vagyonnövekedés következhet be.

A két eszközosztály, az arany és a részvények kombinálják a vagyongyarapodást és a biztonságot az adott portfólión belül. Így nyugodtan tekinthetünk a jövőbe. Az arany 10-20%-os aránya a portfólióban egy olyan tartomány, amelyet sok szakértő ajánl. Ez azonban a személyes preferenciáktól és az aktuális piaci helyzettől függ. A kulcs az együttes erőben rejlik. Az „arany VAGY részvények?” kérdés tehát egyáltalán nem kellene, hogy felmerüljön a hosszú távú vagyonkezelésben.

Mottó: arany ÉS részvények!

A tapasztalt befektetők azonban azt is tudják, hogy nem minden részvény egyforma. Az arany előnyeit hosszú távon csak erős vállalatok részvényeivel kombinálva lehet teljes mértékben kihasználni. A fenntartható nyereséget termelő és a piacra innovációt hozó vállalatok azok, amelyeket az ember a portfóliójában szeretne tudni, ehhez pedig a régiók és ágazatok szerinti diverzifikáció javasolt.

És hogy melyek azok a vállalatok, amelyeknek a részvényeit érdemes a portfóliónkban tartani? Jobb egy fölösleges beszélgetés, mint egy kései!

Jogi nyilatkozat

Ez a kommentár vissza- és előretekint a folyamatosan változó piaci helyzetre, ennek ellenére nem használható fel egy bizonyos befektetői magatartás, vagy befektetési stratégia ajánlásaként, pl. eszközosztályok, vagy kvóták alapján. A piaci kommentár nem helyettesíti a befektetési tanácsadást és az említett értékpapír-fajták, nyersanyagok, vagy más befektetések vételére/eladására, vagy meghatározott vállalatokba/piacokba/üzletágakba való befektetésre vonatkozóan a bank részéről nem nyújt sem pénzügyi elemzést, sem ajánlatot, sem javaslatot. Az említett befektetési formák egyes befektetők számára alkalmatlanok lehetnek. A kockázatok feltárása, valamint befektető hozamra és kockázatra vonatkozó egyedi igényeinek tisztázása a befektetési tanácsadás körébe tartoznak.

A részvények és egyéb értékpapírok, valamint az arany spekulatív befektetési formák, melyeknél magas árfolyam-, átváltási árfolyam változás és akár a befektetés teljes értékének elvesztése lehetséges.

A múltbeli értékalakulás nem jelzi megbízhatóan előre a jövőbeli változásokat. A Bank nem garantálja a meghatározott eredmény elérését.

Az adatok az elkészítés időpontjában rendelkezésre álló ismereteket és piaci becsléseket tükrözik, melyek megváltozhatnak. A feltüntetett adatok, számítások helyessége és hiánytalansága nincs garantálva. Az adóügyek kezelése nem része a piaci kommentárnak, vagy a befektetési tanácsadásnak.