Az infláció egy telhetetlen falánk gépezet. Mi sem tudja ezt jobban szemléltetni, mint Tabi László híres humoreszkje Kazal László előadásában az 1945-1946-os inflációról, melynek a címe:

Kazal László: Tájékoztatás a zsír áráról

65 évvel ezelőtt, lezárva a történelem legnagyobb inflációját, a pengő helyére a forint pénzrendszer lépett. (90004946. MESZ. rendelet)

A valaha forgalomba hozott legnagyobb címletű bankjegy:

(Számjeggyel leírva: 100.000.000.000.000.000.000 pengő)

1946. augusztus 1-jén 1 forint 0,07575 g színarannyal volt egymértékű.

Tabi László fenti humoreszkje illetve rövid írása a forint bevezetése előtti időszakot idézi.

Tájékoztató a zsír áráról

Kedden a déli órákban elterjedt a híre annak, hogy a zsír kilója már 90000 pengőbe kerül.

Az a körülmény, hogy egy kiló zsír ára 100000 pengő, élénken mutatja, hogy a fogyasztóközönség mennyire ki van szolgáltatva a feketepiacnak.

Ki tud manapság 120000 pengőt adni egy kiló zsírért?

Mert nemcsak a zsír kerül 135000 pengőbe, de a drágaság minden vonalon ijesztő.

S ha meg is veszi valaki azt a 165000 pengős zsírt, pusztán zsírból táplálkozni nem tud.

Lehetetlen állapot, hogy amikor egy kiló zsír 180000 pengő, a fizetések nem emelkednek arányosan.

215000 pengőt csak az tud ma zsírért adni, aki feketézik.

Mert a kisember számára ez a 238000 pengő bizony nagy pénz.

296000 pengőért sokat kell dolgozni, s míg valaki megkeresi azt a 367000 pengőt, amibe egy kiló zsír kerül, ugyancsak elfárad.

Valamikor 470000 pengőért, vagyis egy kiló zsír áráért sarokházat lehetett vásárolni.

Ma egy kiló zsír áráért, 540000 pengőért, már csak háromnegyed kiló zsírt lehet kapni.

Itt tenni kell valamit! A 768000 pengős zsírt csak az tudja megfizetni, akinek van annyi pénze, hogy egy kiló zsírért 920000 pengőt adjon. Mert bizony ma ennyibe kerül egy fél kiló zsír.

Önnek is fontos, hogy a pénzét a legnagyobb biztonságban tudja?

Netán gondolt már arra, hogy a vagyonát legálisan akár külföldön tartsa?

Sőt aranyban?

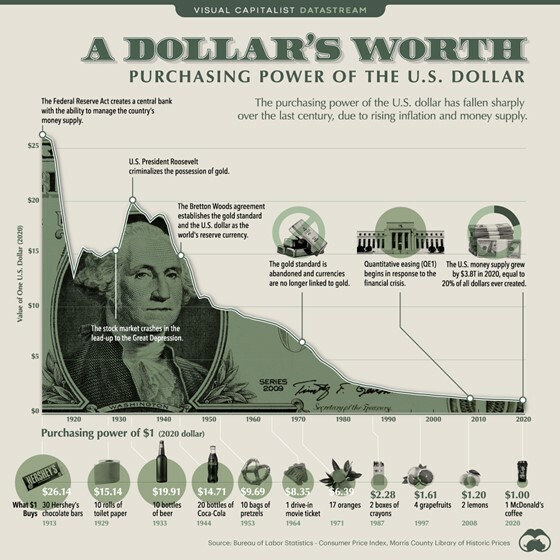

1. Az arany, mint értékálló befektetési eszköz a történelemben már bizonyított!

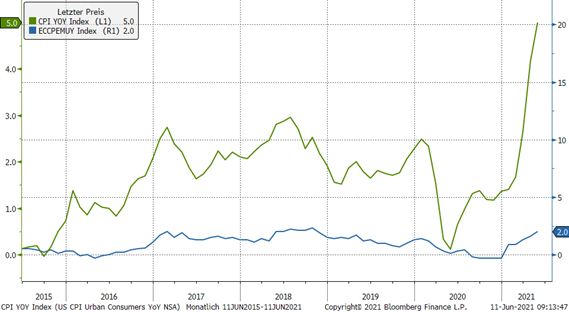

- A világgazdasági válság és a globális bizonytalanság miatt a valódi értékállóság felértékelődött.

- Az emberek keresik az értékálló és a befektetések vásárlóértékét ténylegesen megőrizni képes megoldásokat. Az arany megőrzi értékét, míg az aranyért vásárolt eszközök nem!

- Egy családi ház 1933-ban 5 750 $-ba, vagyis 278 uncia aranyba került. 2009-ben 247 900 $, vagyis 260 uncia arany volt az ára, tehát aranyban számítva még 6%-ot csökkent is egy átlagos, új családi ház ára!

- 1908-ban egy Ford T-modellért 850 $-t, vagyis 1300 gr aranyat kértek. 2008-ban egy Ford Mondeo 39 600 $-ba, vagyis változatlanul 1300 gramm aranyba került.

- A befektetési arany történeti távlatokban bizonyította, hogy meg tud felelni a vásárlóerő megőrzése iránti igényeknek! A 2004. évi EU direktíva alapján az aranybefektetések illeték-, vám- és ÁFA-mentességet élveznek, ami nagyban segíti az aranyban történő modern megtakarítási formák elterjedését.

- A fejlettebb európai pénzügyi kultúrákban a befektetési arany egyre jelentősebb szereppel bír a lakosság megtakarításaiban. Németországban a bankbetétekhez mérten több mint 10 százaléknyi aranykészlet van lakossági kézben. Magyarországon ez ma még az 1 százalékot sem éri el.

2. Az arany, mint különleges befektetési eszköz

- Az értékpapírokkal szemben az arany egyik fő előnye, hogy valódi belső (reál) értékkel rendelkezik (azaz nem csupán valakinek a jövőbeni fizetési ígéretét testesíti meg, hanem önmagában hordozza értékét), és mivel nem sajátíthatja ki magának egyetlen ország sem, így igen stabil befektetési eszköznek tekinthető. Nem véletlen, hogy a világ jegybankjai tartalékaik jelentős részét aranyban őrzik, ami a globális aranykészlet 18%-át teszi ki.

- Az arany sajátos jellemvonásai között szerepel, hogy a tapasztalatok alapján mind inflációs, mind deflációs környezetben értékállóságot mutat.

- A föld aranykészletei végesek.* Az arany iránti kereslet (a jegybanki, az ékszerfogyasztási, a befektetési és ipari igény) viszont folyamatosan nő.

- Az arany árát is meghatározzák a kereslet és a kínálat törvényszerűségei. A kitermelés költségei nagymértékben nőttek: ma átlagosan 960 $-ba kerül egy uncia arany bányászatának költsége. S míg 1961-ben 1 tonna kőzetből 12 gramm aranyat tudtak kinyerni, mára ez a mennyiség 0,4 grammra esett vissza!

- Az arany az egyik leglikvidebb pénzügyi eszköz. A nap 24 órájában, szabályozott keretek között kereskednek vele. A befektetők számára ez azt jelenti, hogy nemesfémüket gyorsan és alacsony költségek mellett szerezhetik be vagy tehetik készpénzzé, ami igen nagy előny más belső értékkel is bíró befektetésekkel (például a termőföld, ingatlan) szemben!

- Az aranybefektetésnél igen fontos, hogy csak a nemzetközileg elismert, ún. “Good Delivery”** minősítéssel rendelkező finomítók szabványos termékeit vásároljuk meg, ugyanis ezek értékesítésénél nem fognak terhelni bennünket a bevizsgálási költségek.

3. Aranybefektetés

- Az aranyvásárlás nem csupán “virtuális” aranyat eredményez, hanem aranytömbökként fizikailag viheti haza.

- Az összegyűlt arany felett szabadon rendelkezhetünk!

4. Fontos, hogy a megfelelő partnerrel dolgozzunk együtt!

- Ha már megszületett a döntésünk, hogy befektetési aranyban szeretnénk megtakarítani, akkor döntő fontosságú a megfelelő szolgáltató partner kiválasztása, hiszen csak így biztosítható az aranybefektetéseknél elengedhetetlen magas szintű biztonsági, őrzési és vagyonvédelmi kritériumok teljesülése, továbbá az, hogy aranytömbjeink minden igényt kielégítő termékek legyenek!

* A kereslet-kínálati viszonyok folyamatosan csökkenő, kimerülő készletek felé mutatnak. A máig felszínre hozott 163.000 tonna mellett az ismert készletek mennyisége 50.000 tonna. A stabilan növekvő kereslet mellett a kitermelés 2001 óta csökken, párhuzamosan a bányák csökkenő aranytartalmával. A megközelítőleg 80 millió unciányi éves kitermelés mellett az új lelőhelyek feltárása éves átlagban nem haladja meg a 15 millió unciás értéket. A kínálati mennyiségek és a meglévő keresleti trendek mellett a jelenlegi bányakapacitások 15-20 év alatt merülhetnek ki.

**A London Good Delivery szabvány a legkiválóbb minőségű arany szigorú, globális védjegyévé vált. A London Bullion Market Association (LBMA) szabályozása szerint egy Good Delivery aranytömb aranytartalma minimum 99,5%, a rúdon szerepelnie kell a gyártási számnak, az LBMA listáján lévő gyártó pecsétjének, az anyagösszetétel arányának és a gyártási évnek. A “Good Delivery” minősítésű aranyat gyártó finomítók (jelenleg 25 ország 60 finomítója) megfelelnek a legmagasabb minőségi követelményeknek; az általuk készített fizikai arany a világon bárhol, minősítési eljárás nélkül, azonnal pénzzé tehető.

Hozzon létre valódi aranytartalékot, MOST! És vigye haza!

Foglaljon időpontot ingyenes és kötelezettségmentes személyes tanácsadásunkra. Lépjen velem kapcsolatba itt!

A tanácsadás díjtalan és kötelezettségmentes.

Ha baráti, ismeretségi körében vannak olyanok, akik számára ez az információ hasznos lehet, biztosan örülni fognak, ha felhívja a figyelmüket rá. Előre is köszönik Önnek!